تمويل سداد المديونية من بنك البلاد بدون كفيل بمبلغ يصل إلى 2 مليون ريال سعودي

ينتشر بيننا تمويل شخصي بدون كفيل، وسداد الديون بمبلغ 100 ألف ريال سعودي، ولجميع الأغراض الأخرى، تمر الأيام وترتفع اجمالي الالتزامات الشخصية والأسرية للمواطنين، ومع انخفاض الدخل فإن الفرق بين المدخلات والمخرجات يتسع، فينتج العجز الشديد في سداد الاحتياجات التي لا تتوانى في الظهور، ولا يصبح أمام الشخص إلا طريق البنوك للاقتراض بهامش ربح، وهذا أحد أسباب ظهور قروض التمويل الشخصي. بطاقات الائتمان ليست الخيار الوحيد عندما يتعلق الأمر بتمويل المشتريات أو توحيد الديون. تعد القروض الشخصية خيارًا شائعًا بفضل العروض الرقمية التي تسهل التقديم والحصول على الموافقة، أعد إلى الوراء عشر سنوات عندما كان لدى المستهلكين خيارات أقل عندما يتعلق الأمر باقتراض المال. يمكنهم استخدام بطاقة ائتمان ، والتي عادة ما تعني دفع أسعار فائدة مرتفعة ، أو التقدم بطلب للحصول على قرض مصرفي ، والذي كان من الصعب الحصول عليه بدون ائتمان من الدرجة الأولى. غير ركود عام 2008 ذلك في المملكة العربية السعودية والعالم، خاصة بعد ظهور رؤية 2030، فظهرت بقوة القروض البنكية بمظهرها الجديد وتسهيلات متنوعة. مع وجود القليل من الإقراض الاستهلاكي الذي تقوم به البنوك، وظهرت مجموعة من الشركات الناشئة في مجال التمويل المالي لتقديم قروض تمويل شخصية بدون بنوك للمستهلكين. باستخدام بيانات اكتتاب وخوارزميات مختلفة للتنبؤ بالمخاطر، أنشأوا سوقًا مزدهرة الآن. ولكن قبل التوقيع على الخط المنقط ، عليك التأكد من أن القرض الشخصي مناسب لك. للقيام بذلك ، عليك أن تفهم الطريقة الداخلية لأداة الاقتراض هذه. أنت لا تريد أن ينتهي بك الأمر بتمويل شخصي باهظ الثمن أو بقرض لست مؤهلاً لسداده. سنرشدك الى نقاط قبل طلب نموذج تمويل شخصي كبير أو بدون كفيل أو ربما بدون تحويل الراتب، حتي لا تقع داخل ثقب أكبر مما أنت فيه.

التمويل الشخصي وأنواعه من البلاد

تأتي التمويلات الشخصية بنوعين، ويمكن أن تكون بضمان أو بغير ضمان من البنك أو الشركة.

- القرض الشخصي بضمان، يتعين عليك تقديم ضمانات أو أصل يستحق شيئًا ما في حالة عدم قدرتك على سداد الأموال المستحقة عليك. إذا تخلفت عن السداد ، يحصل المُقرض على تلك الأصول. الرهون العقارية وقروض السيارات هي أمثلة على الديون المضمونة.

- القرض الشخصي بدون ضمان ومن أمثلته تمويل بدون كفيل أو تمويل وهو النوع الأكثر شيوعًا من القروض الشخصية، لا يلزمك تقديم ضمانات. إذا لم تقم بتسديد الأموال، فلن يتمكن المُقرض من التحفظ على أي من أصولك. هذا لا يعني أنه لا توجد مخاطر. إذا تخلفت عن سداد قرض شخصي بغير ضامن ، فسوف يضر ذلك بدرجة الائتمان الخاصة بك ، مما يرفع تكلفة الاقتراض بشكل كبير. ويمكن للبنك رفع دعوى قضائية ضدك لتحصيل الديون والفوائد والرسوم المستحقة.

نصائح قبل طلب تمويل شخصي بدون كفيل

- تُستخدم القروض الشخصية بغير ضامن عادةً لتمويل عملية مالية كبيرة، أو لإعادة تمويل سابق في بنك أخر، أو لسداد ديون سواء لأشخاص أو مؤسسات، أو للدين أخطأوا في التقدم في انشاء مديونية بطاقات الائتمان ذات الفائدة المرتفعة أو لسداد مصاريف الطلاب.

- يتم إصدار القروض الشخصية كمبلغ إجمالي يتم إيداعه في حسابك المصرفي. في معظم الحالات، يُطلب منك سداد القرض على مدى فترة زمنية محددة بسعر فائدة ثابت. يمكن أن تكون فترة الاسترداد قصيرة من عام إلى ما يصل إلى خمس سنوات وستختلف من مُقرض إلى آخر. على سبيل المثال ، يقدم تمويل شخصي بنك الرياض فترة طويلة للسداد تصل إلى 60 شهراً ، حاول أن تكون فترة السداد قصيرة حتى تستطيع رد المبلغ بأقل فوائد وأقل هامش ربح.

- يمكن للمقترضين الذين ليسوا متأكدين من مقدار المال الذي يحتاجون إليه أيضًا الحصول على حد ائتمان شخصي. هذا هو حد ائتمان متجدد بحد ائتماني محدد مسبقًا. ( يشبه إلى حد كبير بطاقة الائتمان.) عادةً ما يكون سعر الفائدة على حد الائتمان المتجدد متغيرًا ، مما يعني أنه يتغير وفقًا لسعر الفائدة السائد في السوق. أنت تسدد فقط ما تسحبه من القرض بالإضافة إلى الفائدة. تستخدم بشكل شائع للعقارات أو حماية السحب على المكشوف أو في حالات الطوارئ.

- قروض الطلاب أصبحت أيضا إحدى الطرق الأساسية التي يدفع بها الطلاب وعائلاتهم تكاليف الجامعات. ما يقرب من ثلثي خريجي الكليات العامة والخاصة غير الربحية في عام 2018 تركوا المدرسة مع ديون قروض الطلاب، وفقًا لأحدث البيانات. ولكن في حين أن قروض الطلاب يمكن أن تساعد في تيسير الأمور المادية في الجامعات، فإن المبلغ الذي تقترضه الآن سيؤثر على ميزانيتك لسنوات بعد التخرج. قبل التوقيع على اتفاقية القرض، افهم أنه ليس فقط المبلغ الإجمالي الذي تتوقع اقتراضه طوال فترة الكلية ، ولكن أيضًا المبلغ الذي ستدين به شهريًا في المستقبل، لذلك نود أن نلفت انتباهكم الى هذه النقطة تحديدا.

سلبيات القروض الشخصية

يمكن أن يكون لقروض التقسيط الشخصية أيضًا هذه الجوانب السلبية:

- الافتقار إلى المرونة: إذا كنت بحاجة إلى اقتراض مبلغ محدد – لنقل لشراء سيارة – فإن قرض التقسيط مثالي. ولكن إذا احتجت إلى أموال إضافية لاحقًا، أو إذا لم تكن متأكدًا من مقدار الأموال التي ستحتاجها، فقد يكون من الأفضل لك استخدام الائتمان المتجدد نظرًا لمرونته. يمكن أن تكون أسعار الفائدة الثابتة أيضًا جانبًا سلبيًا ؛ في حين أنها تعني دفعات شهرية متسقة يمكن أن تجعل الميزانية أسهل ، فإن سعرك لن ينخفض إذا تغيرت ظروف السوق.

- معدلات مرتفعة محتملة لبعض المقترضين: اعتمادًا على الائتمان الخاص بك ونوع قرض التقسيط الذي تفكر فيه، قد يكون متوسط الأسعار أعلى من معدلات خطوط الائتمان المتجددة. على سبيل المثال ، قد يكون الأشخاص ذوو الائتمان الممتاز قادرين على التأهل للحصول على قروض شخصية بمعدلات فائدة منخفضة تصل إلى 4.99٪ ، ولكن إذا كان ائتمانك عادلًا أو ضعيفًا ، فإن المعدلات التي يمكنك التأهل لها يمكن أن تكون شديدة الارتفاع – تصل إلى 36٪.، من المرجح أن يتأهل أولئك الذين يعانون من ضعف الائتمان للحصول على معدلات أعلى.

- الالتزامات الشهرية: لاشك أن حصولك على عرض تمويل هو بمثابة انقاذ كبير لك، لكن للذين لديهم التزامات شهرية كبيرة، قد يكون هذا الأمر مؤلم كثيراً بالنسبة لهم، عليك أن تبحث جيدا عن بعض البنوك المُقرضة التي لا تشترط راتب عالي، قرض بنك العربي مع وجود التزامات قد يلبي لك هذا الشرط.

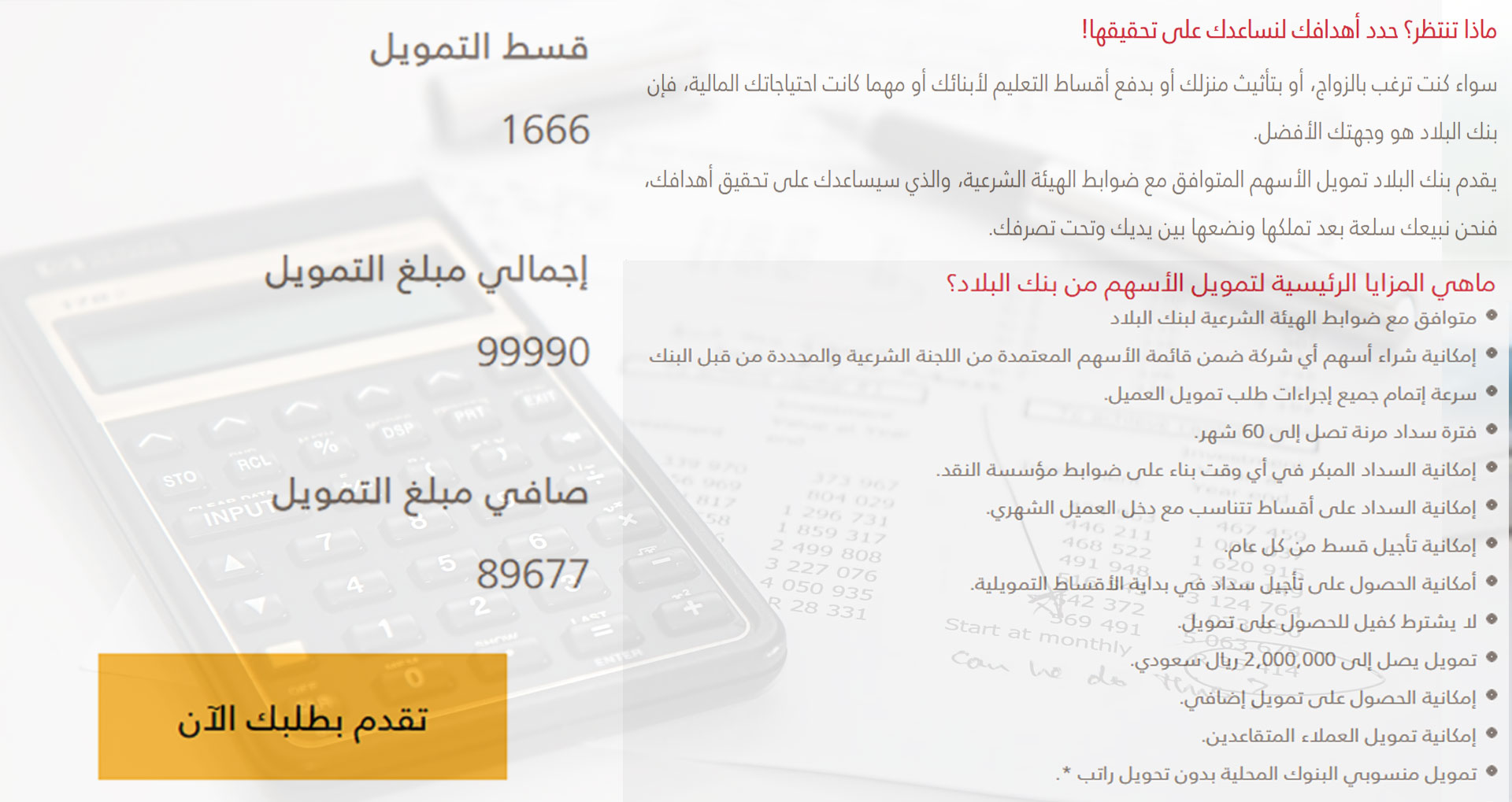

مزايا سداد المديونية عن طريق بنك البلاد للتمويل الشخصي

- تستطيع شراء الأسهم من الشركات المدرجة والمعتمدة لدى بنك البلاد.

- أطول فترات سداد تصل إلى 60 شهر.

- يتوافق المنتج مع الشريعة الإسلامية.

- إجراءات سريعة لتسهيل تسوية الديون.

- يمكن لك السداد المبكر للقرض تحت قانون البنك المركزي.

- وضع الأقساط لتناسب مع العميل والدخل الشهري.

- يصل التمويل في بنك البلاد إلى 2 مليون ريال سعودي 2,000,000.

- تأجيل قسط واحد كل عام.

- عند بداية تسديد المديونية يمكن تأجيل السداد.

- تمويل سداد المديونية بدون كفيل.

- احصل على تمويل إضافي من البلاد.

- التمويل متوفر لمنسوبي البنوك المحلية.

كيف أحصل على تسديد القرض من البلاد

يجب أن تعرف الشروط اللازم توافرها لكل عميل يريد تحويل المديونية بنك البلاد.

- يجب أن يكون عمرك فوق ال 20 سنة.

- يشترط وجود حسب بنكي جار في بنك البلاد.

- الدخل الشهري 5 الاف ريال للقطاع الحكومي أو حسب التنصيف للقطاع الخاص.

- تحويل الراتب لبنك البلاد.

- يعمل العميل في وظيفة جارية في القطاع الخاص أو العام.

الأوراق المطلوبة لتسديد الديون من بنك البلاد

- اثبات الهوية الوطنية او اقامتك داخل المملكة.

- صورة من مستند بطاقة العمل اذا كنت من القطاع العسكري.

- إقرار بالالتزامات الشخصية للعميل.

- ملء نموذج طلب شراء بالتقسيط.

- مسماك الوظيفي ، الراتب الشهري مدعوما بختم من جهة العمل.

- مدة التحاقك بالوظيفة.

أغراض استخدام قروض التمويل الشخصي

يمكن للمقترض طلب التمويل الشخصي من بنك البلاد لاستخدامه في أغراض عدة، وتشمل الأنواع الشائعة للديون التي يتم سدادها على سبيل المثال لا الحصر:

- أرصدة بطاقات الائتمان.

- المصاريف الطلابية.

- تمويل سيارات.

- إعادة تمويل.

- تمويل عقاري.

- سداد الضرائب.

- فواتير المستشفى والفواتير الطبية الأخرى.

- فواتير الهاتف المحمول والمرافق.

- أحكام قضائية، ليست قيد التنفيذ حاليًا من خلال الحجز أو إجراءات التحصيل الأخرى.

- قروض تمويل شخصي سريع لقضاء الاجازات او لشراء منتجات كبيرة.

تعليقات

أنا سعيد جدًا الآن لأنني حصلت اليوم على مبلغ قرضي بقيمة 60.000 ريال من هذه الشركة الجيدة

شكرا

السلام عليكم ..ام عائشه .. انا لدي قرض عقاري وشخصي وسيارة وبطاقات سوا ..ولم يتبقى من راتبي سوا ٢٣٠٠ ريال فهل بالامكان اقترض بدون كفيل .لتسديد ديون البطاقات ومخالفات السياره حتى اتمكن من استعادة المبلغ المسحوب .

السلام عليكم اختك ام وليد انا موظفه في قطاع خاص وعندي ايقاف خدمات يقدر البنك يسدد ديواني

التمويل بدون كفيل رائع فعلا شكرا لكم