اكتتاب الأفراد في أسهم أديس العربية القابضة

اكتتاب الأفراد في طرح أسهم أديس العربية القابضة قد بدأ اليوم الثلاثاء، الذي يوافق يوم 26 سبتمبر 2023م، وسوف ينتهي في يوم الخميس الذي يوافق يوم 28 سبتمبر 2023م، وقد بلغ حجم الطرح لجميع الأفراد المستثمرين في المملكة ما يقرب من 33.87 مليون سهم، ويصل سعر الطرح النهائي إلى 13.5 ريال للسهم الواحد، وقد قامت الشركة بتحديد الجهات المستلمة وهي كل من بنك الرياض ومصرف الراجحي السعودي والبنك الأهلي السعودي، علاوة إلى البنك العربي الوطني، وسوف نوضح لكم تفاصيل اكتتاب الأفراد في طرح أسهم أديس العربية القابضة.

شرط اكتتاب الأفراد في أسهم أديس العربية القابضة

يشترط على كافة المستثمرين الأفراد الذين لديهم رغبة في الاكتتاب، أن يكون لهم محفظة أسهم فعالة ونشطة في إحدى مؤسسات العمل بالسوق المالية التي تكون تابعة للجهة المستلمة وهي الجهة المراد الاكتتاب من خلالها.

السعر النهائي للأسهم

الشركة العربية القابضة قد حددت السعر النهائي للأسهم خلال الطرح في العام الأول، وهو ما يعني ضمان الزيادة عن المبلغ التالي 15.242 مليار ريال (4.06 مليار دولار) وذلك للشركة السعودية التي لها دعم مخصص من جانب صندوق الاستثمارات العامة ومن صندوق الثروة السيادي في المملكة.

وقد انتهت عملية البناء الخاصة بسجل الأوامر بالعمل علي تغطية إجمالية قد وصلت إلى 62.7 مرة، في حين وصلت القيمة الإجمالية لجميع الطلبات من المؤسسات ما يقرب من 286.85 مليار ريال (76.49 مليار دولار).

ما موعد التخصيص النهائي للأسهم؟

من المتوقع أن تعمل الشركة علي جمع ما يقرب من مبلغ 1.22 مليار دولار من بيع ما يزيد عن 338.7 مليون سهم حالي جديد وقائم أو بنسبة تصل إلى 30% من رأس مال المصدر بعد أن يتم زيادة رأس المال.

وسوف يتم التخصيص النهائي لكافة الأسهم بموعد أقصاه الرابع من شهر أكتوبر – تشرين الأول، ولم يتم تحديد موعد حتي الآن من أجل بدء تداول الأسهم.

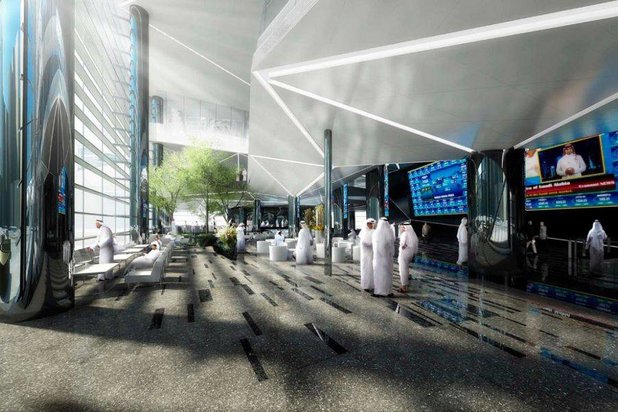

أين مقر أديس؟

مقر أديس يقع في مدينة الخبر بالسعودية، وتعمل علي إدارة أسطول كبير من منصات الحفر البحرية والبرية، وذلك في الشرق الأوسط وفي شمال إفريقيا وفي الهند، ومن أبرز عملاء الشركة (شركة نفط الشمال في قطر وشركة أرامكو السعودية وشركة نفط الكويت).

تعليقات